Qu’est-ce que la fiscalité environnementale ?

Publié le 23.05.2019Lecture 10 min

La fiscalité environnementale – ou écologique - a pour objectif d’influer sur les décisions individuelles ou collectives qui affectent l’environnement, sans recourir à des normes ou des lois mais en agissant sur les coûts de ces décisions. En s’appuyant sur le principe général «pollueur-payeur», elle impose des contraintes financières qui incitent les consommateurs ou producteurs à des comportements « vertueux » dans le domaine considéré. Elle peut à l’inverse alléger les coûts des décisions qui ont un effet bénéfique sur l’environnement.

© Damien MEYER / AFP - En France, une taxe sur l'électricité permet de soutenir le développement des énergies renouvelables

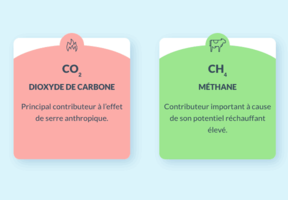

La fiscalité environnementale s’applique dans des domaines variés : les pollutions, l’atteinte à la , la consommation de ressources naturelles rares. Depuis les années 1990, la prise de conscience d’un provoqué par les activités humaines a conduit à mettre en place une « fiscalité carbone ». Elle consiste à « donner un prix au carbone » afin de favoriser la réduction des émissions de gaz à . Dans la pratique, elle revient souvent à taxer la consommation d’énergies fossiles, comme les carburants ou le fuel domestique.

Les premières taxes sont apparues dès 1992 dans les pays nordiques, notamment en Suède,

puis en Allemagne au tournant du siècle. A partir de 2010, d’autres pays, comme le Royaume-Uni, l’Espagne, la France ont adopté des mesures équivalentes. La taxe carbone n’est pas une taxe uniforme s’appliquant partout et sur tous les produits.

Il y a de nombreuses exemptions selon les secteurs et une grande diversité entre les pays européens. La tonne de CO2 va de 2 € en Estonie à 120 € en Suède, en passant par environ 45 € en France. La moyenne européenne est entre 20 et 30 € la tonne.

Où vont les recettes ?

L’attribution des recettes d’une fiscalité carbone a toujours donné lieu à des débats, leur objet ne devant pas être de simplement consolider le budget général de l’État.

La logique est qu’elles renforcent la protection de l’environnement ou la lutte contre le . Mais elles peuvent aussi permettre de réduire d’autres prélèvements, par exemple sur le travail ou le capital, et donc favoriser la performance économique. Elles sont enfin souvent assorties de mesures pour compenser leurs effets sur les ménages les moins favorisés.

Ces taxes sont en effet inégalitaires dans la mesure où elles ne dépendent pas du niveau de ressource des ménages mais de leur consommation d’énergies fossiles. Des ruraux ou périurbains très dépendants de l’automobile ou des personnes à faibles revenus dans des logements énergivores peuvent être particulièrement frappés par la hausse des prix des combustibles fossiles.

Le cas de la France : la TICPE

En France, la taxe carbone est plutôt appelée « composante carbone » ou « contribution climat-énergie ». Elle n’est pas une taxe spécifique, qui s’applique directement, mais une « composante » des autres taxes sur les produits énergétiques. Après avoir stagné à 7 euros en France jusqu’en 2014, le prix de la tonne de CO2 est monté à 30,5 € en 2017 et 44,6 € en 2018.

Elle s’applique notamment depuis 2014 à la « Taxe intérieure de consommation sur les produits énergétiques » ( ) qui pèse sur les carburants pétroliers. Cette taxe sur l’essence et le est apparue dès 1928 et a cru fortement après le de 1973, devenant la 4e ressource du budget de l’État.

Tant que le prix du de pétrole était très bas, la hausse programmée de la taxe carbone était peu visible dans les prix à la pompe. Mais avec la remontée du baril, l’effet s’est cumulé. Devant les protestations, le gouvernement français a décidé fin 2018 d’un moratoire d’un an. Avant celui-ci, la taxe carbone devait continuer à monter par paliers jusqu’à atteindre 86 €/t de CO2 en 2022 et 100 €/t en 2030.

En outre, les taxes sur le gazole et le fuel domestique croissent encore plus vite pour réduire le différentiel de taxation avec l’essence, et pour réduire l’usage de ces combustibles émetteurs de particules et très utilisés en France. Le total des taxes (essentiellement TICPE et TVA) représente autour de 60 % du prix du litre de carburant.

Le même principe est appliqué au gaz naturel, via la TICGN (Taxe intérieure de consommation sur le gaz naturel) et la TICC (taxe sur le charbon)1.

Un autre type de fiscalité : la CSPE

Un dispositif de soutien aux énergies renouvelables a été instauré via une taxe sur l’électricité. Au départ, cette « Contribution au service public de l'électricité » (CSPE) avait d’autres objectifs, comme l’égalité de tarifs avec les territoires d’outre-mer ou l’aide aux ménages défavorisés. Peu à peu, s’ajouta l’objectif de favoriser une transition vers un comportant plus de solaire photovoltaïque et d’éolien.

En 2019, le soutien aux énergies renouvelables représente plus de 40 % du produit de la CSPE. Le montant de la CSPE a sextuplé depuis sa création et elle représente environ 16 % de la facture moyenne d'électricité selon la Commission de régulation de l'énergie (CRE)2.

Les aides de l’État pour la transition énergétique

La « Programmation pluriannuelle de l’énergie » (PPE)3 adoptée fin 2018 fixe les grandes orientations pour les dix prochaines années. Elle a précisé les systèmes d’aides que l’État apporte aux citoyens pour les aider à réaliser les évolutions nécessaires.

En matière d’automobile

Un nouveau dispositif de prime à la conversion automobile prévoit d’aider un million de bénéficiaires d’ici 2022, avec une « super-prime » pour les Français modestes ou qui doivent se déplacer sur de longues distances pour travailler. Environ 70 % des bénéficiaires ne sont pas imposables.

En matière de rénovation de l’habitat

L’éco-prêt à taux zéro permet aux propriétaires de financer des travaux permettant d’économiser l’énergie. Le crédit d’impôt pour la (CITE) permet de déduire de l’impôt sur le revenu des dépenses en faveur de l’habitation principale. Pour les ménages modestes, il sera versé sous forme de prime. Depuis 2018, l’État a instauré une prime (jusqu’à 3 000 euros) pour le remplacement d’une chaudière au fioul par une pompe à ou une chaudière à bois. L’objectif est de remplacer 1 million de chaudières d’ici 2022, avec la perspective d’une sortie du chauffage au fioul d’ici 2030. Cela permettrait de réaliser 30 % d’économie d’énergie.

- Voir le site officiel

- Les factures d’énergie

- Les principaux points de la PPE